2022年3月29日,中国建设银行(601939.SH/939.HK)发布了2021年度经营业绩。过去的一年,面对国内外复杂形势与风险挑战,建设银行坚决贯彻落实党中央、国务院决策部署,认真贯彻新发展理念,纵深推进新金融行动,以新的金融思维引导金融资源更好地服务实体经济和社会民生,在助力构建新发展格局的同时,自身也取得了优异的经营业绩,实现了“十四五”良好开局。

亮点一:新效益 战略溢出效应凸显

近年来,建设银行“三大战略”溢出效应逐步显现,新金融实践硕果渐丰,在服务实体经济高质量发展的同时,推动“第二发展曲线”持续上升,C端、B端和G端发展新动能充分释放,综合服务能力不断提升,业务发展基础不断夯实,风险管控能力不断增强。

报告显示,2021年,建设银行经营发展质效良好,盈利增速显著回升。实现经营收入7,647.06亿元(国际会计准则,下同),同比增长7.07%;实现净利润3,039.28亿元,同比增长11.09%,两年复合增速6.25%,达到近年来新高;平均资产回报率(ROA)和加权平均净资产收益率(ROE)分别为1.04%和12.55%,同比分别提高0.02和0.43个百分点;成本收入比27.64%,继续保持良好水平。

建设银行收入结构进一步优化,非利息收入占比进一步提升。报告显示,2021年,建设银行净利息收益率2.13%,同比下降0.06个百分点;在坚持让利实体经济的同时,通过加大信贷投放力度,实现利息净收入6,054.20元,同比增长5.12%;非利息净收入1,592.86亿元,同比增长15.16%,其中手续费及佣金净收入增长6.03%,代理业务、理财产品业务和托管及其他受托业务手续费收入同比分别增长11.04%、19.11%和10.84%。

亮点二:新规模 资产负债协调增长

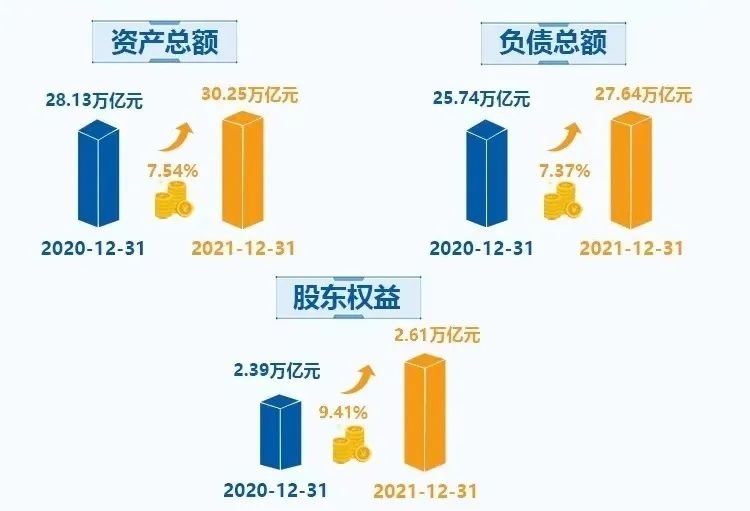

报告显示,截至2021年末,建设银行资产总额突破30万亿元,达到30.25万亿元,较上年末增长7.54%;负债总额27.64万亿元,较上年末增长7.37%;股东权益2.61万亿元,较上年末增长9.41%;每股净资产增厚至9.95元,较上年末增加0.89元。

在保持稳定增长的同时,建设银行资产负债结构持续优化。报告显示,建设银行发放贷款和垫款净额18.17万亿元,较上年末增长11.95%;吸收存款总额22.38万亿元,较上年末增长8.56%;金融投资7.64万亿元,较上年末增长9.95%。截至2021年末,建设银行的存贷比较上年末提升3.79个百分点;贷款、金融投资在资产中的占比分别较上年末提升2.36和0.55个百分点;存款在负债中的占比较上年末提升0.89个百分点。

亮点三:新质量 风险管控扎实向好

优异的风险管控能力是建设银行的核心优势之一。2021年,建设银行持续完善新形势下全面主动智能的现代化风险管理体系,强化对重要风险类型和重点风险领域的预判、监测和分析,加大金融科技在客户评价、信贷管理和风险计量等领域的应用,风险管控前瞻性、主动性、有效性不断增强,在关键指标中得到全面体现。

报告显示,2021年末,建设银行不良贷款率1.42%,较上年末下降0.14个百分点;逾期贷款率0.94%,较上年末下降0.15个百分点;逾期、不良贷款负剪刀差896.10亿元,为行业最高水平,体现了建设银行严格审慎的风险分类标准。重要领域风险管控良好,房地产业贷款不良率1.85%,优于公司类贷款整体水平。风险抵补及风险缓冲能力进一步提升,拨备覆盖率239.96%,较上年末提高26.37个百分点;资本充足率17.85%,提高0.79个百分点。

亮点四:住房租赁生态形成

国家明确“房住不炒”的基本定位和“让全体人民住有所居”的宏伟目标,为房地产市场的良性循环和健康发展确立了方向。推动实现“租购并举”的住房市场格局,不仅有利于解决百姓住房难题,促进房价回归理性,防范化解经济金融风险,也为商业银行自身的转型发展带来了广阔空间。

2017年以来,建设银行率先提出住房租赁战略,推广“长住即安家”的理念,逐步形成了一套“平台+金融+机构+租赁产品和服务”四位一体的服务模式,在促进房屋回归居住本源的同时,实现了获客活客和综合服务能力的全面提升。

报告显示,截至2021年末,建设银行搭建的住房租赁综合服务平台已覆盖全国96%的地级及以上行政区,为1.5万家企业、3,800万个人房东和租客提供阳光透明的交易平台;“CCB建融家园”长租社区已开业运营179个,实现智慧社区、公共服务、金融服务、创业服务等功能的全面融入,助力满足新市民、新青年的安居需求;对接全国主要城市超过300个保障性租赁住房项目,以专项贷款助力房源供给。2021年末,建设银行住房租赁贷款余额1,334.61亿元,较上年末增长60.02%,为房地产相关业务的结构优化和可持续发展提供了新的动能。

亮点五:普惠金融引领市场

建设银行秉持“科技、普惠、共享”的新金融理念,探索打造出以“批量化获客、精准化画像、自动化审批、智能化风控、综合化服务”为核心的数字普惠金融模式,不断丰富“小微快贷”“个人经营快贷”“裕农快贷”“交易快贷”产品体系,推动实现普惠金融业务高质量发展。报告显示,截至2021年末,建设银行普惠金融贷款余额1.87万亿元,较上年末增长31.60%;普惠金融贷款客户193.67万户,较上年末新增24.12万户;当年新发放普惠型小微企业贷款利率4.16%,同比下降0.20个百分点;“建行惠懂你”APP认证企业639.60万户,较上年末新增194.73万户,授信金额9,899.00亿元,较上年末新增5,500.50亿元。

在业务规模保持良好增长的同时,建设银行“数字化、全流程、标准化”的普惠金融智能化风控管理体系效力凸显,相关贷款资产质量保持良好。通过数字化的精准投放和智能化的风险管控,综合普惠金融贷款在定向降准、税费减免、资本集约等方面的政策优势,建设银行已经探索出一条普惠金融的高质量可持续发展路径。

同时,建设银行把握国家全面推进乡村振兴的历史性机遇,主动下沉服务重心,以新金融实践深耕“三农”金融服务的广阔蓝海。报告显示,2021年末,建设银行涉农贷款余额2.47万亿元,较上年末增长18.05%;建立“建行裕农通”普惠金融服务点51万个,覆盖全国80%的乡镇及行政村;构建“建行裕农通”乡村振兴综合服务平台,注册用户超200万户,累计发放贷款51.19亿元。

亮点六:金融科技拓界赋能

信息时代的到来为商业银行转型发展开辟了新的维度,使得金融服务的精准触达、集约运营、智能风控和平台生态成为可能。四年前,建设银行率先将金融科技上升到战略高度,不断完善金融科技体制机制,大力强化金融科技资源和人才投入,以科技和数据驱动传统业务升级重构,重塑商业银行服务模式。报告显示,2021年,建设银行金融科技投入为235.76亿元,同比增长6.64%,占经营收入的3.08%;全年实施业务需求项8.6万个,较上年增长104.2%,全面促进业务发展和能力提升;截至2021年末,建设银行金融科技人员数量为15,121人,占集团人数的4.03%。

在金融科技的加持下,建设银行对内打造智慧金融,对外拓展平台生态。随着业务、数据、技术三大中台建设稳步推进,能力建设成效开始逐步释放。以手机银行、建行生活APP“双子星”企业级平台为核心、多渠道布局、企业级优先、特色化补充、线上线下融合发展的生态场景体系,逐步成为建设银行获客活客的重要阵地,长尾客户直营模式初步成型。报告显示,截至2021年末,建设银行个人手机银行用户数4.17亿户,建行生活APP注册用户数突破3,400万户。建设银行还依托金融科技实力,助力各级政府推进“互联网+政务服务”建设,打造全事项、全流程、全覆盖、全场景应用的政务便民综合性服务平台。截至2021年末,建设银行累计与29个省级政府建立智慧政务合作关系,参与政务服务、监管平台及应用场景建设;平台注册用户超2亿户,累计业务办理量超25亿笔;“政融支付”场景不断丰富,上线便民缴费项目12,000余个,累计缴费金额突破1,000亿元。

建设银行致力于打造“最懂金融的科技集团”和“最懂科技的金融集团”,并研究制定了《中国建设银行金融科技战略规划(2021-2025年)》(TOP+2.0),对金融科技未来五年的发展目标、重点任务和保障措施进行总体部署,建设新基建,积蓄新动能,推进金融科技战略纵深发展。“十四五”期间,建设银行将持续加大金融科技资源投入,完善金融科技能力布局,培育金融科技生态,强化集团一体化融合和战略协同,激发集团创新活力,壮大科技人才队伍,以金融科技的高质量供给全面赋能集团高质量发展。

亮点七:零售业务 大财富管理体系逐步构建

零售银行业务具有收益稳定、质量优良、资本集约等优势,是商业银行的“必争之地”,尤其考验客户关系和综合服务能力。建设银行秉持“服务大多数人而非少数人”的新金融理念,持续提升金融服务的普惠性、共享性和可触达性,围绕“客户主关系银行”定位,依托数字手段和金融科技,构建“分层、分群、分级”个人客户经营管理体系,开启大财富管理转型,打造个人金融新生态,零售业务经营效益显著。报告显示,2021年,建设银行个人银行业务实现利润总额2,147.09亿元,处于行业领先地位,在集团利润总额中占比56.74%;2021年末,建设银行境内个人贷款余额7.89万亿元,较上年末增长9.10%,保持第一大零售信贷银行地位。

良好的经营质效得益于“三大战略”拓维蓄势积累的坚实客户基础。截至2021年末,建设银行个人全量客户7.26亿人,个人客户金融资产超15万亿元;其中,投资理财客户较上年末增加2,205万人,增幅达17%;私人银行客户金融资产突破两万亿大关,达2.02万亿元,较上年末增长13.64%;信用卡客户1.05亿户,累计发卡量达1.47亿张。

在财富管理的供给端,建设银行在平稳有序做好存量理财业务经营整改的同时,积极把握市场机遇,持续推进集团资产管理新体系建设,加快资产管理业务模式转型与创新。报告显示,2021年末,建设银行理财产品规模2.37万亿元,较上年末增长6.63%;其中,净值型产品占比达92.25%,较上年末提升47.71个百分点;全年实现理财产品业务收入185.50亿元,同比增长19.11%。

亮点八:对公业务 助力实体经济高质量发展

报告显示,截至2021年末,建设银行公司机构客户846万户,较上年末增加85万户;单位人民币结算账户1,195.09万户,较上年末增加49.21万户;境内公司类贷款9.59万亿元,较上年末增长14.75%,为实体经济提供有效信贷支持。

在巩固基础设施领域传统优势的同时,建设银行着重加大了对实体经济重点领域和薄弱环节的支持力度。报告显示,2021年末,建设银行基础设施行业领域贷款余额5.07万亿元,较上年末增长16.91%,余额在公司类贷款中占比52.82%;制造业中长期贷款余额6,717.41亿元,较上年末增长29.24%;民营企业贷款余额3.32万亿元,较上年末增长15.21%;战略性新兴产业贷款余额9,219.79亿元,较上年末增长49.79%。

为加大对科技企业的支持力度,建设银行创新构建了“科技企业创新能力评价体系”,依托知识产权大数据对企业持续创新能力和发展能力进行评价,通过“技术流”评价体系将科技企业的知识产权数据转化为切切实实的金融资源。截至2021年末,建设银行为国家级高新技术企业、科技型中小企业提供的贷款余额为8,653.70亿元。

建设银行持续增强参与国际竞争能力和全球化客户服务能力,全力推动构建“双循环”新发展格局。报告显示,截至2021年末,建设银行商业银行类境外机构覆盖30个国家和地区,全年实现净利润75.24亿元,同比增长29.28%;2021年,建设银行贸易融资投放量达1.40万亿元,完成跨境人民币结算量2.67万亿元;B2B跨境智能撮合平台“建行全球撮合家”累计注册用户数超14万户。

亮点九:绿色金融 积蓄可持续发展动能

国家明确碳达峰碳中和“30·60”目标,对经济社会低碳转型和金融机构可持续发展提出新的要求。建设银行持续强化环境与气候风险管控,加大绿色贷款投放力度,不断丰富绿色金融产品和服务,综合运用绿色债券、绿色租赁、绿色信托、绿色保险、绿色理财等金融工具,广泛支持和培育绿色产业,助力经济社会绿色转型。报告显示,2021年末,建设银行绿色贷款余额1.96万亿元,较上年末增长35.61%;减排二氧化碳12,509.58万吨;全年承销境内外绿色及可持续发展债券72笔,合计金额1,240.37亿元。

2021年,建设银行的明晟ESG评级保持A级,为国内银行业最好水平。这得益于建设银行秉持“创新、协调、绿色、开放、共享”的新发展理念,持续完善ESG管治架构,以新金融行动为核心,推出一系列战略举措,将ESG理念融入日常经营,推动经济和社会的可持续发展。报告显示,2021年,建设银行成立环境、社会和治理推进委员会,统筹推进集团整体环境、社会和治理战略规划、部署及协调工作,并正式成为气候相关财务信息披露工作组(TCFD)支持机构。

近年来,建设银行实施“三大战略”,推进新金融行动,致力于在服务经济社会转型发展中把握新机遇,构建自身的“第二发展曲线”。其推动实现社会效益与经济效益有机统一的内涵,已经得到国际评级机构和社会各界的广泛认可。