截至9月22日,山东14家城商行中,除枣庄银行、德州银行外,另外12家银行已悉数披露2020年上半年财务报告。山东商报·速豹新闻网记者统计,截至6月末,12家城商行公布了营收数据,共实现营业收入278.9亿元,12家城商行共实现净利润71.23亿元。

户均营收23.24亿元

户均营收23.24亿元

济宁银行营收现负增长

从营业收入规模看,截至6月末,省内12家城商行共实现营业收入278.9亿元,户均23.24亿元。营收前三名同去年一致,其中,青岛银行以60.85亿元的营业收入位居城商行首位,较去年同期增长了34.23%。齐鲁银行和威海市商业银行分列二、三位,营收分别是39.33亿元、30.01亿元。此外,营收超过户均值的还有日照银行,营收为28.81亿元。

营收排名后三位银行是东营银行、烟台银行、泰安银行,分别为12.19亿元、11.08亿元、10.5亿元。记者注意到,山东银保监局日前公布的辖区2020年第二季度城商行消费投诉情况的通报显示,业绩增速趋缓的烟台银行消费投诉占比达15.79%,在城商行中排名第三。

营收增速方面,披露营收数据的城商行中有10家实现了营收同比增长。其中,泰安银行以37.25%的增幅位居首位。紧随其后的是青岛银行,营收增幅为34.23%,莱商银行位列第三,营收增幅为31.71%。值得注意的是,济宁银行是今年唯一一家营收同比减少的银行,较去年同期减少12.24%。此外,临商银行、齐商银行、潍坊银行三家银行的营收增速排名后三位,分别是7.74%、7.4%、5.84%。

12家银行半年赚了70多亿

仅齐商银行净利负增长

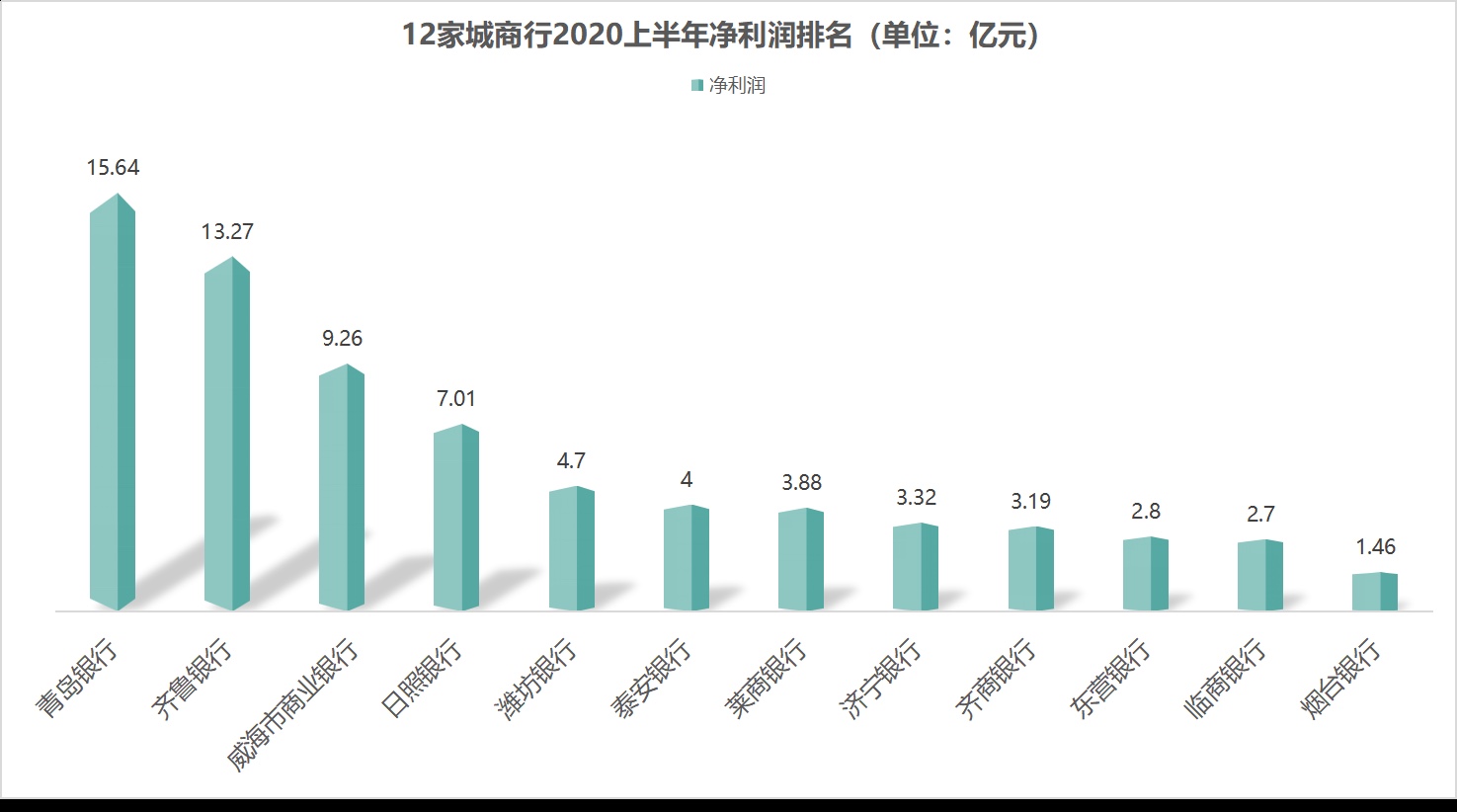

从净利润上看,省内12家城商行今年上半年共实现净利润71.23亿元,户均净利润为5.94亿元。其中,青岛银行和齐鲁银行位居前两名,净利润均超10亿元,分别是15.64亿元、13.27亿元,威海市商业银行位居第三,净利润为9.26亿元。此外,净利润超过户均值的还有日照银行,为7.01亿元。

净利润较低的三家银行分别为东营银行、临商银行、烟台银行,净利润分别为2.8亿元、2.7亿元、1.46亿元。

从净利增速来看,12家银行出现明显的两极分化。其中,泰安银行今年上半年净利润为4亿元,较去年同期增长62.6%。净利润增速较快的还有临商银行、东营银行、日照银行,增幅均超40%,分别为49.17%、42.13%、40.48%。增速最低的是潍坊银行,净利润仅同比增长0.86%。此外,齐商银行是目前披露半年报的城商行中,唯一一家净利增速负增长的银行,净利润同比下降3.63%。

从净利增速来看,12家银行出现明显的两极分化。其中,泰安银行今年上半年净利润为4亿元,较去年同期增长62.6%。净利润增速较快的还有临商银行、东营银行、日照银行,增幅均超40%,分别为49.17%、42.13%、40.48%。增速最低的是潍坊银行,净利润仅同比增长0.86%。此外,齐商银行是目前披露半年报的城商行中,唯一一家净利增速负增长的银行,净利润同比下降3.63%。

上半年新增存款突破2000亿

有数据显示,截至2020年二季度末,在各地中央财政支持政策和预防性储蓄的推动下,全球银行存款大幅增加了7%,国内银行存款则创下了自2013年以来最强劲的增长纪录,增长了12.7%。

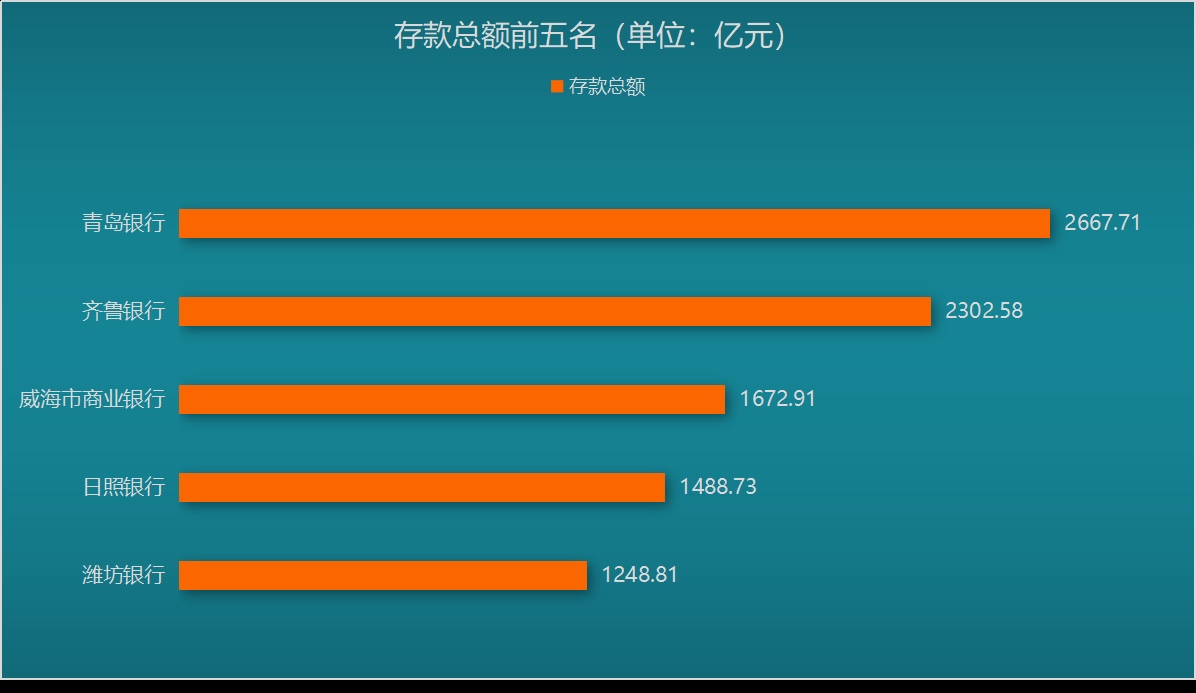

就山东城商行而言,今年上半年存款余额都有不小幅度的增长。以营收和净利润前三甲来说,青岛银行存款余额突破2600亿元,半年内新增509.8亿元,增幅23.96%,齐鲁银行存款余额2302.58亿元,较年初增长10.69%,威海市商业银行的存款余额1672.91亿,增长了26.6%。

就山东城商行而言,今年上半年存款余额都有不小幅度的增长。以营收和净利润前三甲来说,青岛银行存款余额突破2600亿元,半年内新增509.8亿元,增幅23.96%,齐鲁银行存款余额2302.58亿元,较年初增长10.69%,威海市商业银行的存款余额1672.91亿,增长了26.6%。

此外,存款总额突破1000亿的城商行还有日照银行(1488.73亿)、潍坊银行(1248.81亿)、齐商银行(1124.85亿)、莱商银行(1114.17亿),综合来算,12家城商行上半年新增存款总额为2202.37亿元。

在公布财务数据的12家城商行中,存款余额最少的是泰安银行,仅为556.34亿元。此外,上半年齐商银行新增存款增幅最小,仅为1.61%。

此外记者还注意到,相比网上银行,目前各家城商行的手机银行渠道更受客户欢迎。以青岛银行为例,今年上半年,该行个人网上银行累计交易笔数较上年同期下降了59.77%,交易金额也较上年同期下降了34.10%。

与此同时,该行手机银行的交易笔数和金额虽较上年同期略下降,不过上半年该行通过手机银行销售的理财产品交易笔数,在各个渠道中占比达到85.96%,较上年末提升8.47个百分点。

城商行资产质量保持稳定

按照银保监会的监管要求,商业银行资本充足率不得低于10.5%,从这一标准来看,已经公布数据的12家城商行均符合该标准。

其中,威海市商业银行的资本充足率最高,达到14.39%,紧随其后的是齐鲁银行,资本充足率为14.23%。资本充足率最低的三家银行分别是东营银行、泰安银行、莱商银行,资本充足率分别为11.91%、11.89%、11.5%。

其中,威海市商业银行的资本充足率最高,达到14.39%,紧随其后的是齐鲁银行,资本充足率为14.23%。资本充足率最低的三家银行分别是东营银行、泰安银行、莱商银行,资本充足率分别为11.91%、11.89%、11.5%。

资产质量方面,12家城商行中有11家公布了不良贷款率数据,均低于5%的监管要求,资产质量总体保持稳定。其中,不良贷款率最高的三家银行分别是烟台银行、临商银行、东营银行,不良贷款率分别为2.75%、2.22%、2.03%,其余银行的不良贷款率均低于2%。值得注意的是,临商银行的不良贷款率增长明显,由去年末的1.54%增长到2.22%,增幅达到44.16%。

此外,上半年营收净利领跑省内城商行的青岛银行公司贷款不良贷款率为2.11%,其中制造业不良贷款最多,不良贷款率高达9.68%,与2019年末相比,不良贷款率上升0.77个百分点。

此外,上半年营收净利领跑省内城商行的青岛银行公司贷款不良贷款率为2.11%,其中制造业不良贷款最多,不良贷款率高达9.68%,与2019年末相比,不良贷款率上升0.77个百分点。

评级机构东方金城发布的《2020年下半年商业银行信用风险回顾和展望》显示,在银行资产质量方面,由于政策支持和疫情影响的滞后性,商业银行资产质量并未明显恶化,“预计2020年下半年不良率将继续小幅上升,部分地区的中小银行不良贷款率上行压力较大。”

枣庄银行连续三年未公布年报

截至目前,枣庄银行和德州银行仍未披露半年报,尤其是枣庄银行,自公布2016年报和2018年报摘要后,再未公开财务报告。

公开资料显示,枣庄银行前身为枣庄市城市信用社,2007年扩股改制为枣庄市商业银行,2012年6月更名为枣庄银行,现有注册资金37.26亿元,法定代表人为陈大章。目前设有20个职能部门,下辖1家营业部,共30家分支机构。

枣庄矿业(集团)有限责任公司为枣庄银行第一大股东,持股比例为55.00%。第二和第三大股东分别为枣庄市财政局和山东滕建投资集团有限公司,持股比例分别为12.64%和9.90%。

枣庄银行年初披露的《2020年度同业存单发行计划》 显示,截至2019年末,该行总资产仅为241.2亿元,规模远低于其他城商行。

另外,枣庄银行近年来财务状况不容乐观,2019年营收净利“双降”,近三年净利润负增长。资料显示,2017年至2019年三年间,枣庄银行分别实现营业收入5.06亿元、5.19亿元、4.67亿元,同比增幅为-13.83%、2.57%、-10.02%。同期枣庄银行的净利润分别为1.28亿元、1.08亿元、0.82亿元,同比增幅分别为-4.79%、-15.62%,-25%。资产质量方面,截至2019年末,枣庄银行的不良贷款率为3.41%,同比下降0.24个百分点,但仍显著高于其他城商行。

不仅经营状况每况愈下,枣庄银行近两年多名高管落马一事也备受关注。据悉,枣庄银行近两年有多名高管涉嫌严重违纪违法被查,涉及党委书记、董事长吕士伟,2名副行长和1名行长助理。12309中国检察网公开信息显示,8月7日,吕士伟涉嫌贪污罪、国有公司人员滥用职权罪一案一审宣判:吕士伟犯国有公司人员滥用职权罪,判处有期徒刑7年。8月12日,枣庄银行原党委委员、副行长朱玉军涉嫌贪污罪、受贿罪一案二审维持原判:朱玉军犯受贿罪、贪污罪,执行有期徒刑十三年,并处罚金110万元。

◎山东商报·速豹新闻网记者 冯云云 实习生 李迪

◎制图/丁一凡